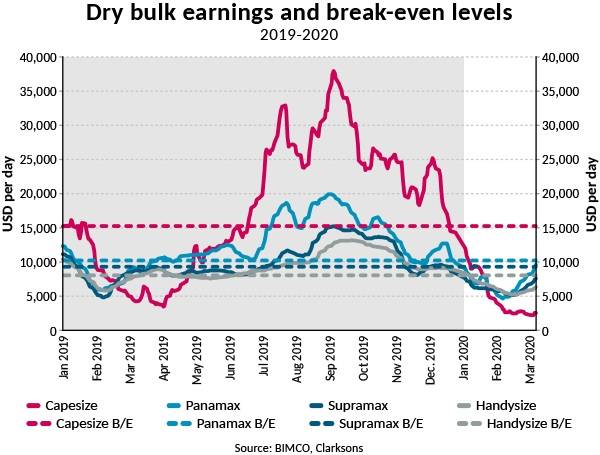

Capesize permanece sumergido en las profundidades de la desesperación

Si bien el segmento Capesize se ha visto afectado de manera masiva por el coronavirus, los segmentos más pequeños de graneles secos están comenzando a recuperarse hacia un territorio rentable, en parte debido a las exportaciones estacionalmente más altas de granos de América del Sur. No obstante, a medida que el coronavirus continúa propagándose, los riesgos están sesgados hacia la baja.

Capesize sigue siendo extremadamente poco rentable, pero ¿qué pasa con el resto?

El índice Capesize de Baltic Exchange atrajo titulares últimamente, ya que, por primera vez, entró en territorio negativo. El índice aún se encuentra en territorio negativo, actualmente en -372 puntos de índice, debido a la estacionalidad, IMO2020 y el brote del nuevo coronavirus. Al mirar las ganancias de Capesize, la misma imagen de falta de rentabilidad se vuelve muy clara. El 6 de marzo, las ganancias promedio de Capesize para un barco sin depurador se ubican en USD 2,542 por día, en un territorio con pérdidas.

Sin embargo, a medida que el segmento Capesize se ha mantenido encadenado en la crisis, los segmentos más pequeños de graneles secos, Panamax, Supramax y Handysize, han comenzado a alejarse de las tarifas de flete con pérdidas.

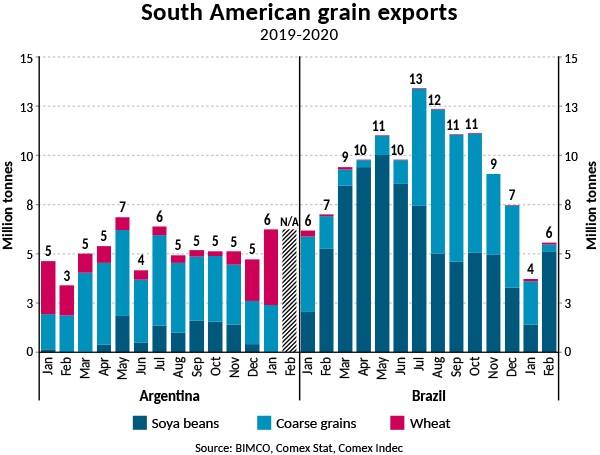

Argentina inicia el año con una nota fuerte

El primer trimestre del año suele ser lento para el mercado de productos secos a granel, en parte debido a las celebraciones del año nuevo lunar en China y a los bajos volúmenes estacionales de exportaciones agrícolas de América del Sur.

Sin embargo, un comienzo inusualmente fuerte de la temporada argentina ha provocado en parte un repunte de la demanda de graneles secos y ha aislado a los segmentos de graneles secos más pequeños del efecto del coronavirus.

La campaña de comercialización argentina del trigo se extiende de diciembre a noviembre, donde se envían las mayores cantidades durante los primeros meses, pero la temporada actual ha comenzado con una nota extraordinariamente fuerte.

En enero, Argentina exportó un total de 6,2 millones de toneladas de granos (definidos como soja, cereales secundarios y trigo), donde el trigo representaba 3,8 millones de toneladas y 2,4 millones de toneladas en forma de cereales secundarios. Este aumento en las exportaciones marca un aumento del 34% en las exportaciones en comparación con enero de 2019.

Para la presente campaña de comercialización de trigo 2019/2020, se proyecta que Argentina exportará 13 millones de toneladas de trigo y 37 millones de toneladas de cereales secundarios, respectivamente un 7% más y un 7% menos en comparación con el año anterior. (fuente: USDA). Las mayores exportaciones de trigo no compensarán las menores exportaciones de cereales secundarios, que se prevé que disminuyan en 2,6 millones de toneladas.

Exportaciones brasileñas de granos caen 11%

Brasil reclamó la corona de los Estados Unidos, que ha ocupado el primer lugar durante más de 20 años, como el mayor exportador agrícola por vía marítima en 2019. Sin embargo, Brasil inició el año nuevo con una nota lenta con bajos volúmenes de exportación de granos. En febrero, se exportaron 5 millones de toneladas de soja de Brasil, de las cuales más de dos tercios fueron directamente a China. Las exportaciones acumuladas para los dos meses de 2020 cayeron un 11% en comparación con el mismo período del año pasado.

Aunque las exportaciones brasileñas de soja se han mantenido lentas, se proyecta que 2020 marcará otra fuerte temporada de exportación para la soja brasileña. El USDA proyecta que Brasil exportará 77 millones de toneladas de soja en la campaña de comercialización de soja 2019/2020, ajustada a octubre-septiembre, 2.4 millones de toneladas adicionales sobre las 75 millones de toneladas exportadas en la campaña anterior.

Sin embargo, aunque se proyecta que las exportaciones brasileñas de soja se mantendrán fuertes, hay varias variables que podrían interferir con estas proyecciones.

En primer lugar, el brote de cerdos africanos en China en agosto de 2018 condujo al sacrificio generalizado de cerdos, disminuyendo estructuralmente la demanda de semillas de soja utilizadas como materia prima.

En segundo lugar, China ha estipulado, durante un período de dos años, la compra de productos agrícolas por un valor adicional de USD 32 mil millones en el acuerdo comercial de la Fase Uno entre Estados Unidos y China, lo que podría generar un impulso de las exportaciones de soja de Estados Unidos a expensas de Brasil exportaciones Supuestamente, los bienes se comprarán de acuerdo con las condiciones prevalecientes del mercado, lo que plantea dudas sobre si estas compras alguna vez verán la luz del día.

Por último, el coronavirus, que ha enviado ondas de choque a través de la economía global y los mercados de envío, podría reducir drásticamente el crecimiento de la demanda total seca a granel si continúa extendiéndose a nivel mundial.

Agregando presión al panorama de granos brasileños, se proyecta que las exportaciones brasileñas de granos gruesos se contraerán en un 14% de 42 millones de toneladas en la campaña de comercialización 2018/2019 a 36 millones de toneladas en la presente campaña de comercialización 2019/2020. Esta caída de 8 millones de toneladas compensa el crecimiento proyectado de las exportaciones brasileñas de soja.

Los fundamentos del mercado desequilibrado

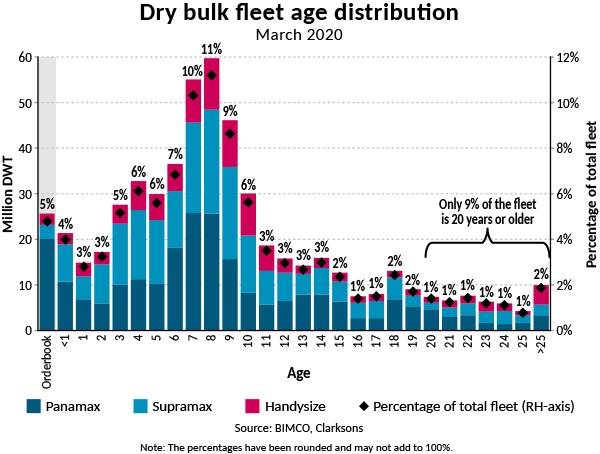

Si bien las exportaciones de granos estacionalmente fuertes podrían proporcionar un aumento temporal en las tarifas de flete, siempre vale la pena abordar el elefante en la habitación: el exceso de capacidad estructural.

La flota de Panamax, Supramax y Handysize creció un desafiante 4.5% hasta 2019, y con 25m de DWT en orden en este momento, parece poco probable que la flota regrese a un fuerte equilibrio entre la oferta y la demanda en el futuro cercano.

Mirando el año completo de 2020

El coronavirus es un factor de incertidumbre masivo, que limitará el crecimiento económico mundial hasta 2020. Si bien China acaba de recuperarse, parece que lo peor aún está por venir para el resto del mundo.

BIMCO ha modelado dos escenarios de coronavirus y la realidad se ha desarrollado de manera similar a nuestro Escenario 2. En este escenario, centrándose solo en China, la actividad económica comenzará a recuperarse hasta mediados de marzo y la actividad comercial se normalizará a la línea de base en abril-mayo. A medida que China se recupera, las tarifas de carga seca a granel hacen lo mismo. Mientras tanto, las condiciones fuera de China se han deteriorado claramente en los primeros 10 días de marzo. Ese desarrollo está poniendo fin al alcance y al ritmo de la recuperación general del mercado de productos secos a granel.

BIMCO ya había esperado un mercado desafiante para el mercado de productos secos a granel en 2020. El alto crecimiento de la flota compensará cualquier posible crecimiento de la demanda y, como mínimo, la regulación IMO 2020 tendrá un impacto negativo en la rentabilidad de los productos secos a granel durante la primera mitad del año. El coronavirus simplemente ha empeorado la perspectiva negativa del mercado. Parte de la demanda ha sido destruida permanentemente por el impacto económico del virus, y dado que el sentimiento del mercado está empeorando, parece probable que la industria de envío a granel en seco tendrá dificultades para estar en el lado de la rentabilidad para el próximo año.