El premio de mil millones de dólares en energía eólica marina para los astilleros estadounidenses

El mercado eólico marino de EE. UU. presenta una oportunidad a largo plazo de mil millones de dólares para los constructores de buques de transferencia de tripulación (CTV) y buques de operación de servicios (SOV) que respaldarán tanto la construcción de parques eólicos como las operaciones y el mantenimiento a largo plazo. A diferencia de muchos de los buques de construcción que se desplegarán en proyectos eólicos estadounidenses, los CTV y SOV deben cumplir con la Ley Jones, lo que significa que serán construidos, propiedad y operados por empresas y personal estadounidenses.

Sin embargo, aunque se los considera buques algo mercantilizados, se requiere una comprensión clara de los impulsores técnicos comerciales en cada uno de los segmentos.

Estos son los hallazgos de un nuevo análisis del mercado global de CTV elaborado por Intelatus Global Partners.

La oportunidad CTV y SOV

Para fines de 2024, la flota estadounidense de CTV de Nivel 1 (construida expresamente) y de Nivel 2 (conversiones) habrá aumentado a 23 buques, y los propietarios tendrán opciones para construir al menos otros 12 buques.

A largo plazo, el mercado tiene una demanda potencial relacionada con la operación y el mantenimiento de entre 60 y 130 CTV, con CTV adicionales necesarios para la logística durante la construcción de parques eólicos marinos. La documentación de garantía de préstamo del Título XI de MARAD indica que el precio del CTV estadounidense es de alrededor de 12 millones de dólares por embarcación. Como resultado, el requisito de capital neto a largo plazo para la nueva construcción de CTV es de 440 a 1.140 millones de dólares. El tiempo del ciclo de construcción es de al menos 12 meses por buque (y entre 15 y 20 meses), excluyendo el diseño y las aprobaciones. La mayoría de los astilleros que participan en la construcción de CTV para el mercado estadounidense parecen ser capaces de producir entre uno y cuatro CTV al año.

En comparación, los principales astilleros del sudeste asiático venderán CTV con especificaciones europeas por alrededor de 5,5 a 6 millones de dólares por buque, con ciclos de construcción de 8 a 10 meses y capacidad para producir 10 buques al año.

Observamos tendencias de precios similares en el segmento SOV a las observadas en el segmento CTV. Hemos informado anteriormente sobre la diferencia de precio entre los SOV construidos en los EE. UU. en comparación con los desplegados en Europa y se informa que los tres buques de Nivel 1 que se construyen actualmente en los EE. UU. cuestan entre $ 97 y 162 millones cada uno. Los SOV contratados para el mercado europeo en un momento similar a los tres buques de la Ley Jones cuestan entre 67 y 75 millones de dólares.

Cuando existen las condiciones adecuadas, como un desarrollador o un OEM de turbinas que opera una gran cantidad de turbinas en una proximidad geográfica relativamente cercana, se utilizarán SOV de nivel 1 para la puesta en servicio de las turbinas y el soporte de operación y mantenimiento. Los buques de nivel 2, principalmente redesplegados desde el sector de petróleo y gas del Golfo de México, también se utilizarán para la puesta en servicio de turbinas y algunos trabajos de mantenimiento de vez en cuando. Los buques que entran en esta categoría incluyen Paul Candies y uno de los Hornbeck HOSSOV 300E MPSV.

Sigue existiendo potencial para buques adicionales de Nivel 1, con al menos tres buques actualmente identificados por los desarrolladores, por un CAPEX estimado de $450-500 millones.

Para confirmar el tema de los costos comparativamente altos para los buques construidos localmente, en su informe financiero del segundo trimestre de 2023, Dominion Energy informó que la construcción del buque de instalación de turbinas eólicas (WTIV) Charybdis construido en Estados Unidos había costado $ 367 millones al 30 de junio. 2023, y se prevé que aumente a alrededor de $ 625 millones en el momento de la entrega a fines de 2024 o principios de 2025. Para poner esto en contexto, los WTIV contratados en astilleros asiáticos con especificaciones similares en el mismo período que Charybdis costaron alrededor de $ 325 millones. . El retraso en la entrega significa que el buque (muy probablemente) no se desplegará en los proyectos Revolution Wind y Sunrise Wind de Ørsted.

Impulsores de la demanda de CTV y SOV

Quienes lean sobre la energía eólica marina en Estados Unidos durante los últimos meses habrán experimentado emociones como una montaña rusa, oscilando entre el optimismo y el pesimismo.

Los desarrolladores han informado que los proyectos se han vuelto infinanciables debido a una combinación de factores inflacionarios, créditos fiscales específicos de EE. UU. y desafíos en la cadena de suministro. Varios de estos desarrolladores han tratado de renegociar o cancelar contratos para vender electricidad a los estados a tarifas acordadas en fechas acordadas. Como resultado, las fechas de finalización de algunos proyectos se retrasarán desde varios meses hasta incluso años.

Sin embargo, los impulsores fundamentales de la energía eólica marina siguen siendo sólidos. A nivel federal, la administración actual está centrando sus recursos en el arrendamiento y la concesión de permisos para energía eólica marina y planea aprobar más de 13 GW de capacidad de proyecto antes de finales de 2024 y proporcionar apoyo financiero a través de los créditos fiscales relacionados con la Ley de Reducción de la Inflación.

A nivel estatal, especialmente para el segmento Noreste y Medio Atlántico, vemos estados con ambiciones claras de aumentar el uso de energía renovable, reducir la cantidad de hidrocarburos importados, establecer objetivos de adquisición de energía eólica marina y crear una ruta clara de acceso al mercado para los desarrolladores. .

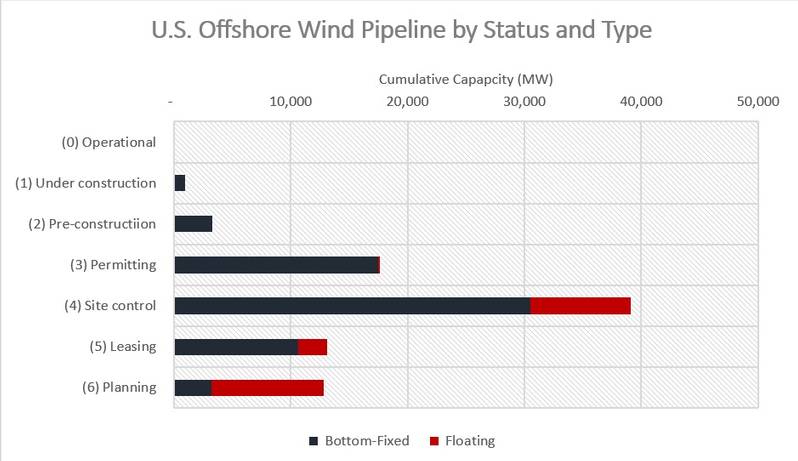

Nuestra cartera de proyectos de 87 GW, que se muestra en el gráfico, cubre 73 parques eólicos ubicados en aguas federales y estatales frente al Atlántico. Costas del Pacífico y Golfo de México, así como en los Grandes Lagos. 42 MW de capacidad están operativos, 938 MW actualmente en construcción en alta mar y otros 3,3 GW de capacidad han superado el obstáculo de la decisión final de inversión.

TUBO EÓLICO OFFSHORE DE EE. UU. (Fuente: Intelatus Global Partners)

TUBO EÓLICO OFFSHORE DE EE. UU. (Fuente: Intelatus Global Partners)

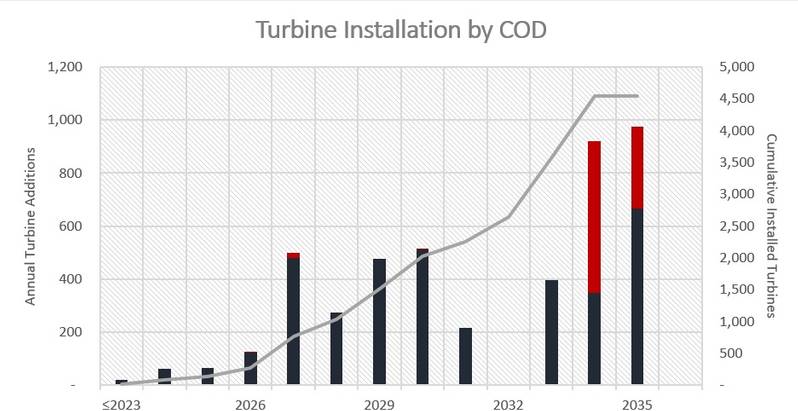

Un buen barómetro de la actividad de los CTV a largo plazo es observar el número de turbinas que se instalarán, ya que durante su larga vida útil requerirán inspecciones, reparaciones y mantenimiento de rutina constantes, cuyos técnicos son transportados y/o alojados en los CTV. y SOV.

Según los planes actuales de los desarrolladores, el proyecto se traduce en la instalación de cerca de 4.500 turbinas en aguas estadounidenses para 2035, que se espera que sean suministradas por los tres OEM occidentales dominantes: Siemens, GE y Vestas.

PRONÓSTICO DE INSTALACIÓN DE TURBINA EN EE. UU. POR COD (Fuente: Intelatus Global Partners)

PRONÓSTICO DE INSTALACIÓN DE TURBINA EN EE. UU. POR COD (Fuente: Intelatus Global Partners)

Buscando orientación en otros mercados

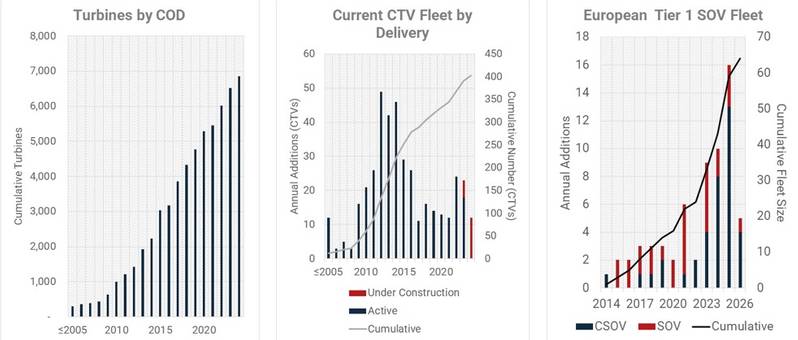

El gran y maduro mercado eólico marino europeo puede utilizarse como guía para la evolución del mercado de CTV y SOV.

Se espera que Europa haya instalado cerca de 7.000 turbinas en total para finales de 2024. Para finales de 2024, poco más de 400 CTV de nivel 1 estarán operativos en Europa, respaldando tanto las operaciones a largo plazo como el mantenimiento de los parques eólicos existentes. así como la construcción y puesta en marcha de nuevos parques eólicos. Al mismo tiempo, se espera que 43 SOV de nivel 1 funcionen para desarrolladores y OEM, un número que aumentará a 64 en 2026 (aunque no todos están contratados).

MERCADO EUROPEO DE CTV Y SOV (Fuente: Intelatus Global Partners)

MERCADO EUROPEO DE CTV Y SOV (Fuente: Intelatus Global Partners)

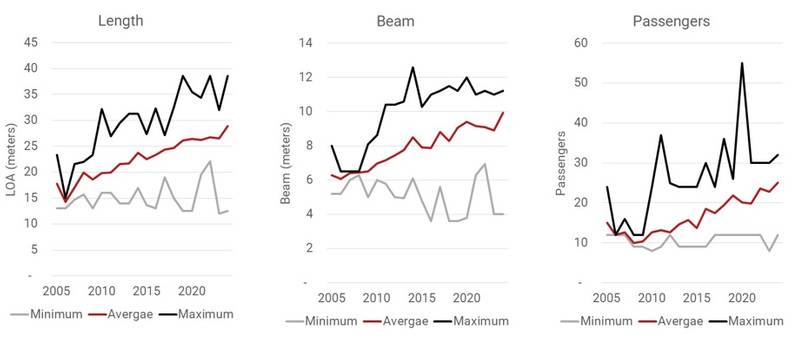

¿Qué pasa con las tendencias técnicas de nivel 1?

En promedio, los CTV se han vuelto más largos, más anchos y cuentan con una mayor capacidad de pasajeros.

TENDENCIAS TÉCNICAS DE CTV (Fuente: Intelatus Global Partners)

TENDENCIAS TÉCNICAS DE CTV (Fuente: Intelatus Global Partners)

Los catamaranes siguen siendo el tipo de casco dominante, pero también hay un número interesante de embarcaciones con efecto de superficie, SWATH (casco doble con área de hidroplano pequeño), trimaranes, CTV con estabilizadores y un CTV con hidroala.

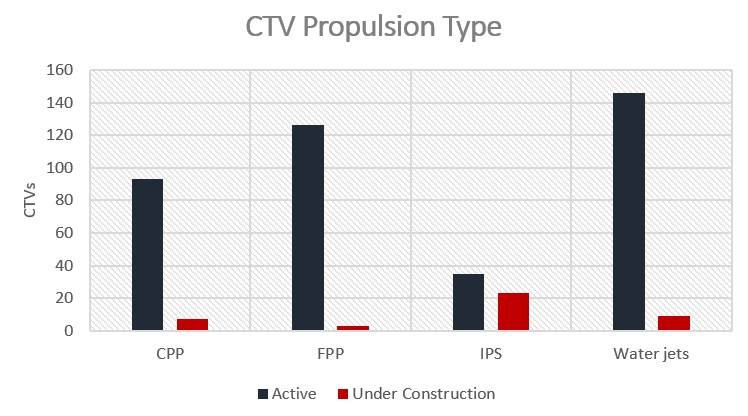

Los chorros de agua y las hélices gemelas de paso fijo son las principales soluciones para embarcaciones activas, pero el sistema quad IPS de Volvo Penta ha ganado mucho popularidad, presente en más del 50% de las nuevas construcciones.

TIPOS DE PROPULSIÓN CTV (Fuente: Intelatus Global Partners)

TIPOS DE PROPULSIÓN CTV (Fuente: Intelatus Global Partners)

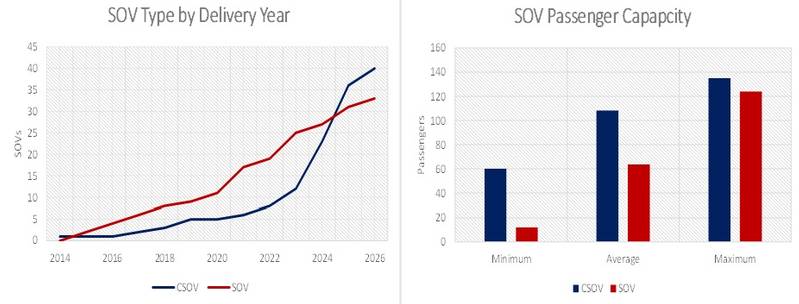

El segmento SOV se define por aquellos buques más centrados en trabajos de O&M a largo plazo y aquellos buques adecuados para proyectos de puesta en marcha de turbinas, este último que generalmente requiere alojar a más técnicos. Como muestran los gráficos, la oferta de SOV contratada a largo plazo ha crecido a un ritmo bastante constante, mientras que el segmento de SOV está atravesando actualmente un período de crecimiento significativo. La única preocupación para este segmento sigue siendo que los SOV son un artículo comparativamente mercantilizado, que es relativamente fácil de empaquetar y explicar a los inversores, lo que alimenta el riesgo de especulación y construcción excesiva.

TENDENCIAS TÉCNICAS SOV (Fuente: Intelatus Global Partners)

TENDENCIAS TÉCNICAS SOV (Fuente: Intelatus Global Partners)

La tendencia en el segmento SOV son los sistemas de propulsión diésel-eléctricos basados en baterías, donde los motores presentan alguna forma de flexibilidad de combustible para acomodar portadores de energía de hidrógeno, como el metanol y los portadores de hidrógeno orgánico líquido (LOHC).

Todavía hay un futuro brillante

Los proyectos de energía eólica marina, ya sea en Estados Unidos o a nivel mundial, están sorteando algunos obstáculos importantes, ya sean cuellos de botella en la cadena de suministro, apoyo financiero o presiones inflacionarias. Sin embargo, los fundamentos siguen siendo sólidos para el crecimiento de los proyectos eólicos marinos en Europa, Asia Oriental y Estados Unidos. Además, anticipamos nuevos participantes en el mercado, incluidos Sudamérica y Australia.

Un tema común de todos estos proyectos es que requerirán apoyo logístico durante la construcción y las operaciones. Los CTV y SOV siguen siendo activos clave para estas actividades y se necesitarán más.

Pero para evitar los desafíos que han enfrentado muchos de los pioneros, siempre se deben considerar como una opción potencial los contratos de fletamento a largo plazo de menor riesgo sin disposiciones de terminación anticipada.

-163517)