La Bancarrota de Embarque de Contenedores le da una idea de las posibles consecuencias de la guerra comercial

Las tensiones comerciales globales han captado los titulares en los últimos meses, ya que la imposición de una serie de aranceles y contra aranceles por parte de varias contrapartes del comercio mundial ha suscitado dudas sobre la posibilidad de una guerra comercial. Tal desarrollo podría tener un impacto en los flujos comerciales mundiales y, en consecuencia, las empresas que facilitan el movimiento internacional de bienes.

Aunque la situación aún se está desarrollando y el impacto final es incierto, Gregory Draco, economista jefe de EE. UU. En Oxford, predijo en julio que los aranceles crearían un 0.1 por ciento a 0.2 por ciento de resistencia al PIB de Estados Unidos. Si bien la reducción prevista es bastante modesta, el Sr. Draco también señaló que estos aranceles "pueden subestimar las conmociones en la confianza del sector privado", lo que podría crear vientos en contra para los flujos y el crecimiento del comercio mundial. Si las tensiones comerciales resultan en una guerra comercial total, las compañías de envío de contenedores probablemente enfrentarán presión, a medida que los volúmenes de comercio disminuyan y las compañías evalúen sus cadenas de suministro.

La industria del envío de contenedores está muy concentrada. A partir del 2 de agosto de 2018, las cuatro líneas navieras más grandes representaron más del 56 por ciento de la capacidad existente y ordenada (en TEU), según Alphaliner. Además, los 10 contenedores principales de contenedores representaron más del 82 por ciento de la capacidad, frente al 69 por ciento en abril de 2017.

Dada la naturaleza concentrada de la industria de envío de contenedores, no es sorprendente ver altas concentraciones de arrendatarios en las carteras de los arrendadores de contenedores, que cuentan los principales contenedores de contenedores entre sus clientes más grandes. Los arrendadores de contenedores se han convertido en propietarios y compradores de cajas contenedoras cada vez más importantes, ya que las compañías navieras están arrendando más cajas para preservar el capital. Según Drewry Maritime Research, los arrendadores ahora controlan más del 50 por ciento de los inventarios mundiales de contenedores (por TEU), un máximo de 35 años y por encima del 41 por ciento en 2009. Como tal, los arrendadores de contenedores previsiblemente tienen una exposición sustancial a la mayoría de las principales líneas de envío de contenedores, y por lo tanto podría sufrir si esa industria se ve afectada por una guerra comercial.

Históricamente, las quiebras de grandes compañías de envío de contenedores han sido raras. Por lo tanto, la solicitud de declaración de quiebra presentada por Hanjin Shipping Co., Ltd. en agosto de 2016 representa un caso de estudio bastante único sobre el impacto del incumplimiento por parte de un deudor grande en el rendimiento de las carteras de garantías de contenedores marítimos.

En el momento de la presentación, Hanjin era la línea de contenedores más grande de Corea del Sur y el séptimo transportista de contenedores más grande del mundo en términos de capacidad. Casi dos años después, podemos examinar el impacto casi total de la quiebra de un gran arrendatario en varias métricas de rendimiento, así como los mitigantes de pérdidas utilizados por las compañías de leasing en ese caso.

Uno de los mayores arrendadores de contenedores, Textainer Group Holdings Limited, atribuyó $ 7.2 millones de la disminución en sus ingresos por rentas en el cuarto trimestre de 2016 al colapso de Hanjin; tenía rentas de arrendamiento de $ 105.9 millones para ese trimestre en particular. Textainer también anotó $ 44 millones de su exposición al valor neto en libros (NBV) de aproximadamente $ 237 millones a Hanjin debido a un gasto por deterioro y por deudas incobrables en el mismo trimestre. De manera similar, la mayor compañía de arrendamiento de contenedores, Triton International Limited, en su informe de fin de año de 2016 declaró que había reservado $ 23.4 millones como una provisión para pérdidas asociadas con su exposición a Hanjin, que ascendió a activos con un NBV de aproximadamente $ 243 millones . Triton también estimó $ 6.3 millones en ingresos perdidos en el 3T 2016.

Notablemente, otro arrendador de contenedores listado públicamente, CAI International, Inc. (CAI), con una exposición a Hanjin que solo asciende al 2.3 por ciento del valor de su flota (en TEU), vio aumentar los ingresos en el trimestre posterior a la quiebra. Esto refleja el efecto más general a corto plazo de la quiebra, en la que, debido al exceso de capacidad global del espacio de los buques, otros transportistas han podido acomodar a los clientes, el tonelaje y las rutas de Hanjin. El desplazamiento temporal de los contenedores alquilados a Hanjin provocó una presión alcista a corto plazo sobre las tarifas de arrendamiento, lo que benefició a los arrendadores. Según Wells Fargo Securities, los arrendadores también superaron la presión temporal posterior sobre las tasas de utilización debido a la necesidad de liberar los contenedores recuperados, con la tasa de utilización promedio para los arrendadores públicos de contenedores en el primer trimestre de 2017 aumentando 130 puntos base (bps) trimestre por trimestre a 95.2 por ciento.

Después de la bancarrota de Hanjin, todos los arrendadores demostraron la capacidad de recuperar una parte sustancial de los activos varados. Tanto Textainer como Triton habían recuperado aproximadamente el 95% de los contenedores perdidos alquilados a Hanjin en agosto de 2017. Ambas empresas posteriormente volvieron a arrendar la mayoría de los contenedores recuperados, con Textainer informando que liberaron el 60% de los contenedores recuperados a partir de ese momento. Agosto de 2017. Ambas compañías pudieron recuperar más contenedores en relación con los saneamientos en el trimestre posterior a la presentación de Hanjin.

Además de los esfuerzos de recuperación, algunos arrendadores de contenedores pudieron mitigar el riesgo de concentración de la industria mediante el uso de seguros. Por lo tanto, Triton ha reclamado 67 millones de dólares en ingresos de seguros a febrero de 2018 relacionados con la pérdida de ingresos de Hanjin y registró una ganancia de $ 6,8 millones hasta la misma fecha, mientras que Textainer ha cobrado $ 50 millones en reclamos de seguros de los $ 80 millones que buscaban, por su primer informe trimestral de 2018. Al mismo tiempo, Textainer advirtió que la disponibilidad y el costo del seguro de crédito para cubrir futuros incumplimientos de la línea naviera podrían verse gravemente afectados por los pagos efectuados por las compañías de seguros en relación con la quiebra de Hanjin en un 23 de abril. 2018, presentación de la SEC.

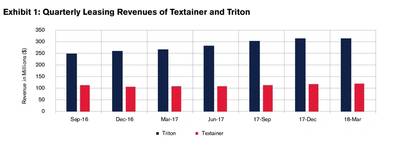

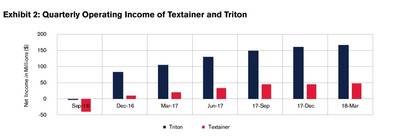

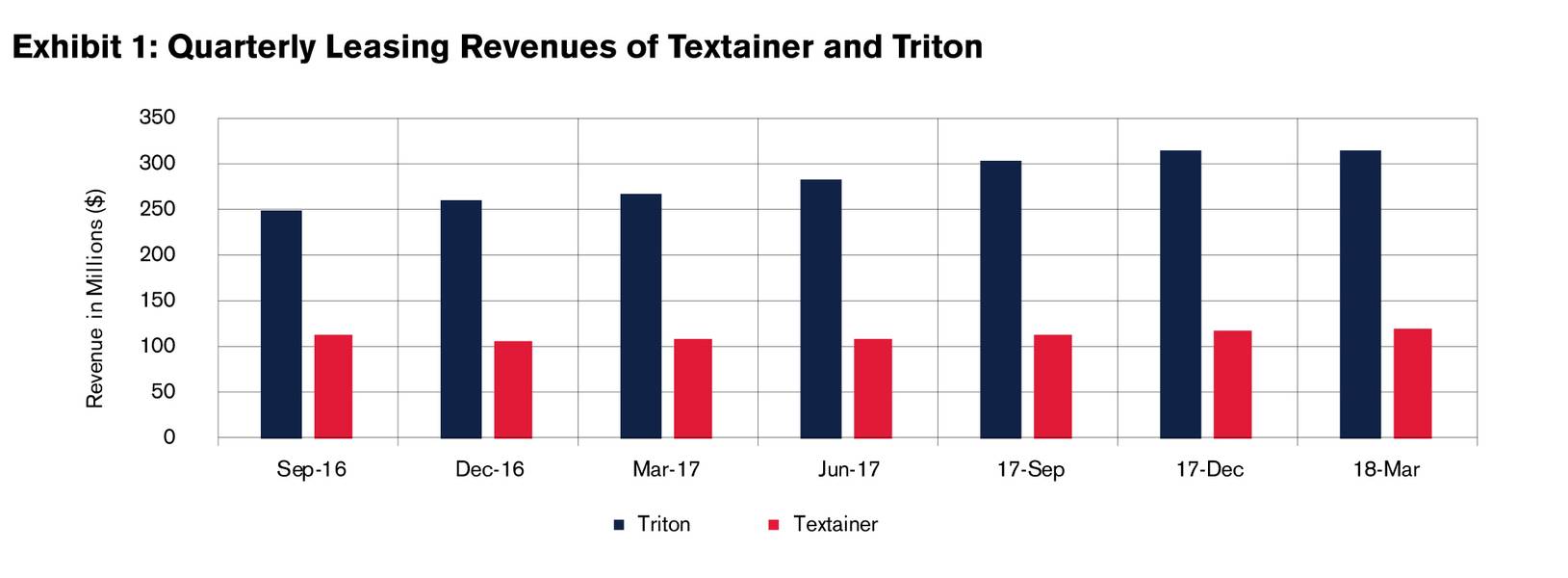

Ayudados por la mejora general en el entorno económico, Triton y Textainer experimentaron aumentos en las tasas de utilización entre 250 bps y 400 bps desde los mínimos en 2016, de acuerdo con sus presentaciones de inversionistas más recientes. Los ingresos por arrendamiento trimestrales y las ganancias operativas de ambas compañías también se han recuperado desde el tercer trimestre de 2016, como se muestra en el Anexo 1 y en el Anexo 2 a continuación (Fuente: informes financieros de las empresas):

Los arrendadores, animados por los favorables vientos económicos favorables, han podido soportar la bancarrota de un gran cliente de envío de contenedores sin ningún efecto negativo duradero, y sus estrategias de mitigación de riesgos ayudaron a amortiguar el impacto en su estabilidad financiera central. Si bien la industria ha demostrado la capacidad de trabajar a través de la pérdida de un cliente importante, su capacidad para resistir bancarrotas futuras, si se interrumpen los flujos de comercio mundial, sigue siendo incierta.

El autor

Sergey Moiseenko es vicepresidente sénior de ABS de EE. UU., Finanzas estructuradas globales, en DBRS .

-164304)